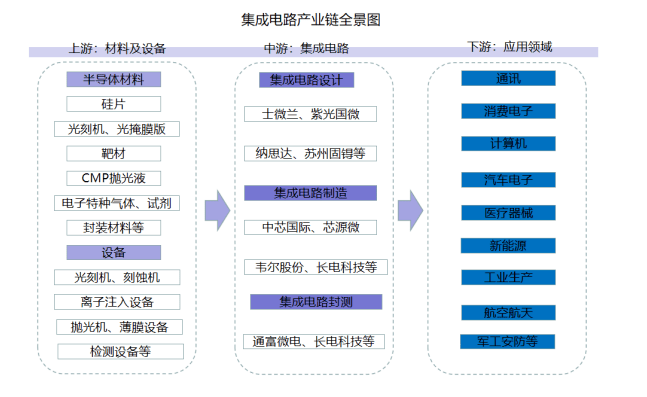

bob体育电竞集成电路产业链上游主要为芯片材料和设备制造企业,集成电路产业中游为集成电路设计、制造与封测。下游为集成电路产品的应用领域,主要为计算机、

集成电路上游是我国最薄弱的环节,全球半导体材料、EDA和部分关键设备市场主要被美国、日本、荷兰和我国地区所垄断。

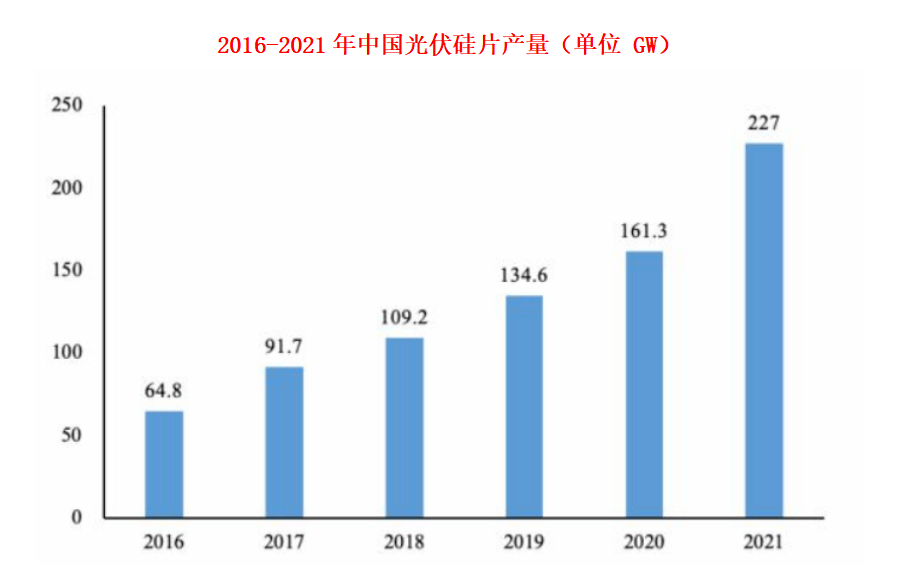

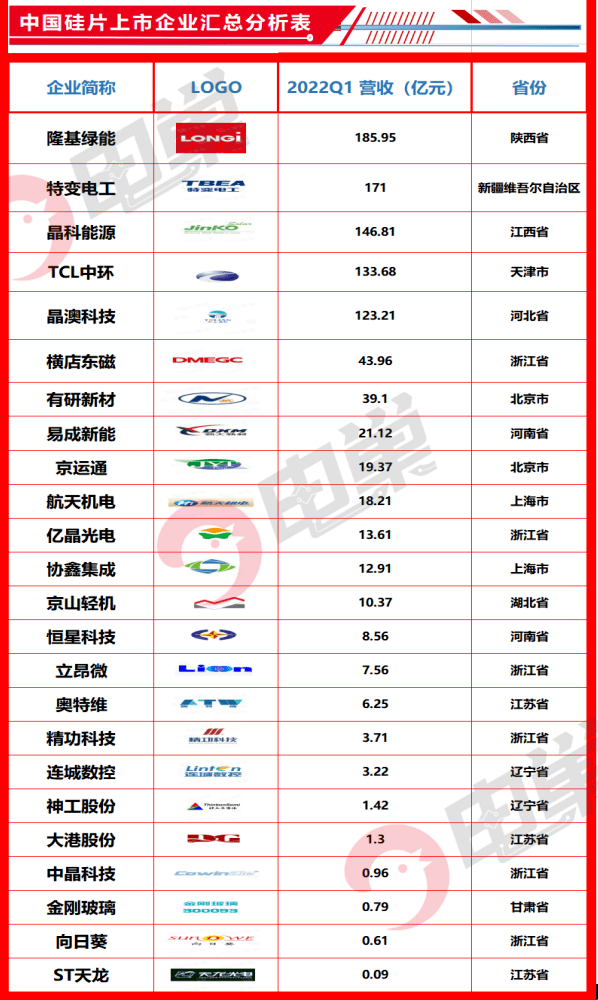

硅片是芯片制造的上业,也属于高端制造业。硅片也是高投入重资产的行业,其周期性跟随下游芯片的需求。2020年硅片产量为161.3GW,主要以156.75mm和158.75mm硅片为主,大硅片已成发展趋势。我国硅片行业代表企业主要有隆基股份、南玻A、晶澳科技和亿晶光电等,行业市场集中度较高且不断提升,2020年行业CR5为88.1%。

中国是全球最大的半导体需求市场,受半导体行业的需求带动,我国硅材料市场规模继续保持增长,2020年达到200.9亿元。国内规模较大的硅片厂商主要为有研硅、立昂微、中环股份、沪硅产业、麦斯克等,单一厂商的市场占有率均不超过10%,且以8英寸及以下尺寸硅片为主。

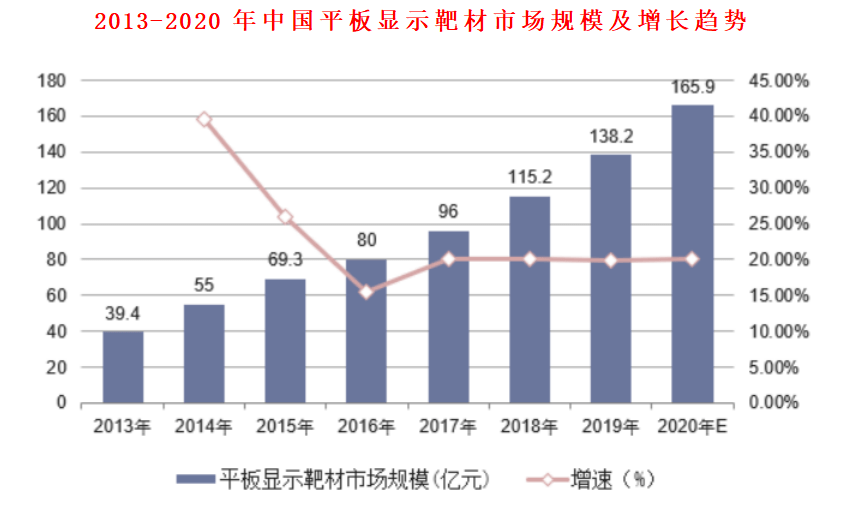

靶材主要应用于平面显示、光伏、半导体等。近年来,中国靶材的市场规模迅速增长。预计至2026年,我国靶材市场规模有望突破650亿。预计2021-2026年,我国平面显示用靶材规模复合增速维持在15%-20%左右,到2026年,我国平面显示用靶材行业市场规模达395亿元。

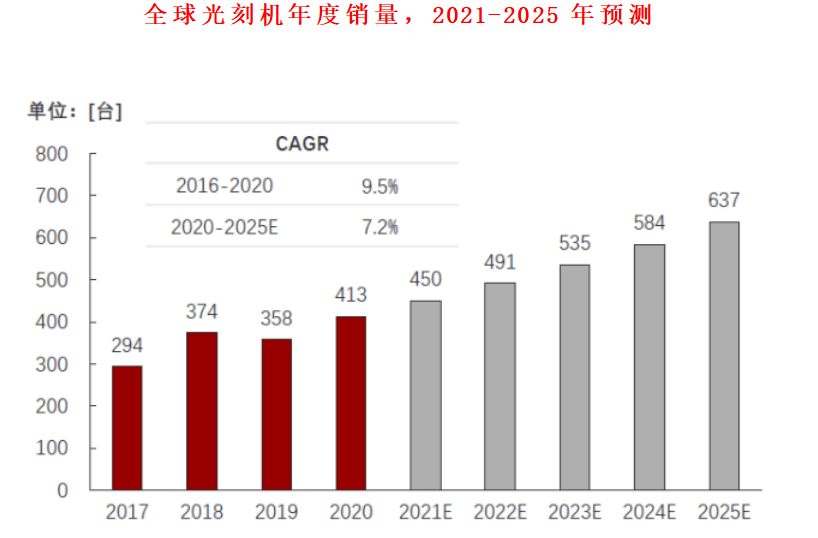

IC前道光刻机技术最为复杂,光刻工艺是IC制造的核心环节也是占用时间比最大的步骤,光刻机是目前晶圆制造产线中成本最高的半导体设备。据统计,光刻设备约占晶圆生产线%,光刻工艺占芯片制造时间40%-50%。

从行业供给来看,全球光刻机销售量略有下降,2014-2018年,光刻机top3企业销售量呈现波动增长的态势。2019年,光刻机销售量有所下滑,仅为354台,较2018年下降了3.8%。2020年第一季度,全球光刻机top3企业销售量实现85台。

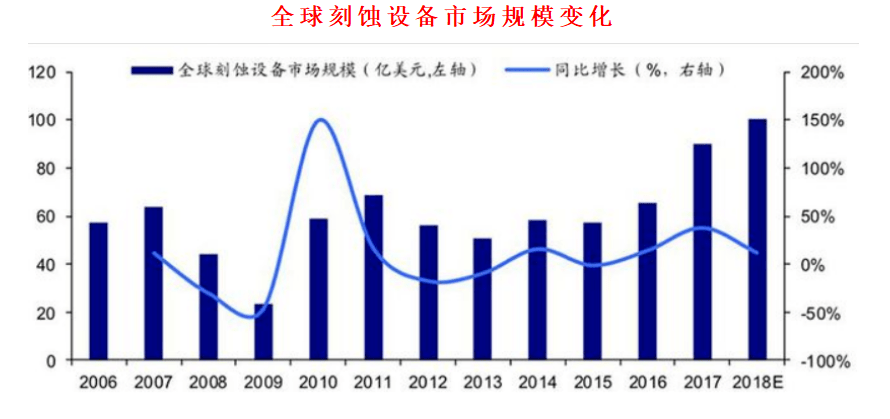

根据 IC Insights 的相关数据,目前我国主流设备中,去胶设备、刻蚀设备、热处理设备、清洗设备等的国产化率均已经达到 20%以上,而这之其中市场规模最大的则要数刻蚀设备。近年来全球刻蚀机市场规模有显著提升。2018 年,全球刻蚀机市场规模达到 103 亿美元,同比增长 11.96%。而 2016 年行业整体规模为 63 亿美元。近两年行业规模增长 40 亿美元。

人工智能、智能制造、5G等为代表的新兴产业的迅速崛起,带动我国集成电路行业的产量快速增长,尤其是在2010-2018年国际集成电路产业放缓的大环境下,我国集成电路产量年均复合增长率达20.8%,远超过国际水平。2019年我国集成电路行业产量为2018.2亿块,同比增长16.1%。

2013-2019年我国集成电路行业销售额也逐年提高,销售额从2013年的2509亿元增至2019年的7790.5亿元,且这几年的销售额同比增速保持在16%以上。展望未来,我国集成电路产业未来一段时间内仍将保持高速增长,预计2022年我国集成电路规模将达到13085亿元,同比增长15.9%。

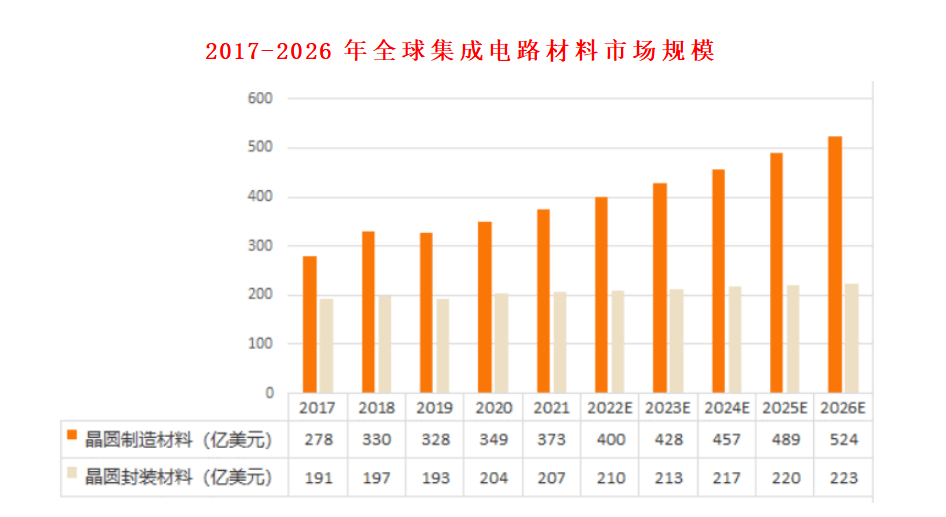

根据工艺过程,集成电路材料可以分为制造材料和封装材料。制造材料主要用于晶圆制造,硅片、光刻胶是最主要部分,封装材料主要用于晶圆封装。

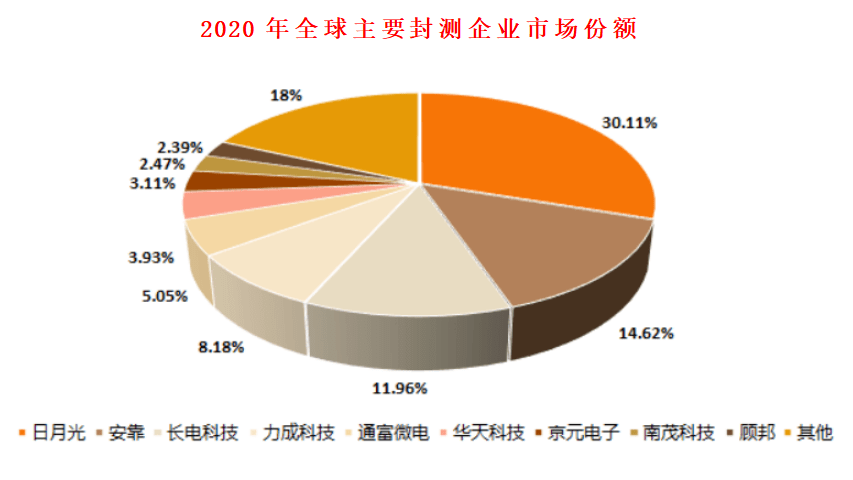

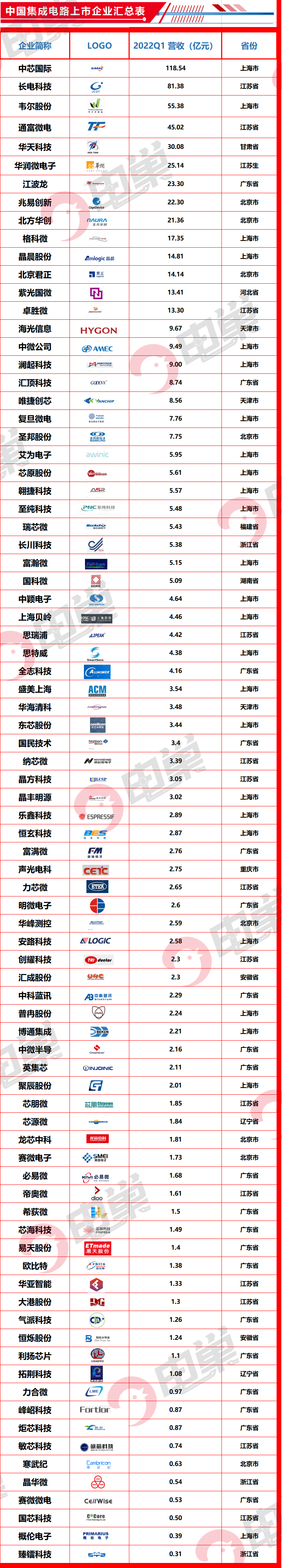

封测环节已成为中国集成电路产业中最成熟环节,长电科技等国内企业的技术能力已达国际先进水平。全球十大外包封测厂中占据三席,包括长电科技、通富微电和华天科技。

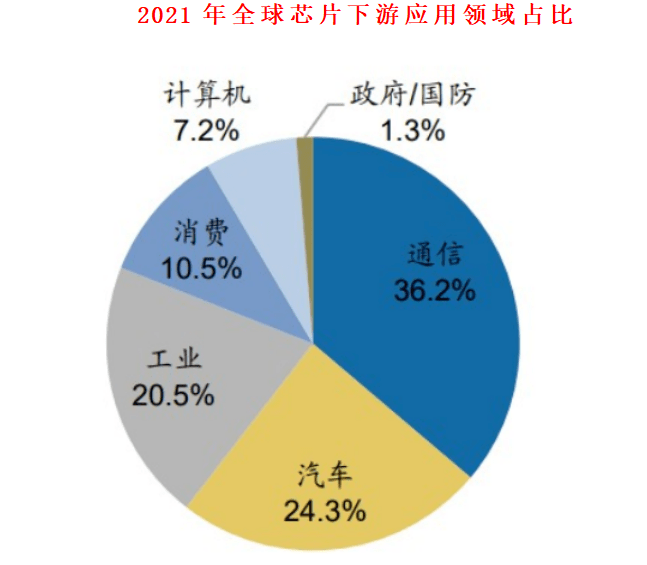

根据前瞻经济研究院的数据,网络通信领域是模拟IC应用需求最大的领域。前瞻预计2019年网络通信领域需求占比38.5%,汽车电子领域需求占比24%,工业控制领域需求占比19%,消费电子领域需求占比10.2%。

尽管我国半导体设备市场规模髙速提高,但我国在半导体设备层面的自给率却远远不够。作为未来30年发展最重要的核心产业,集成电路产业发展正在受到前所未有的重视。随着国家政策和资金扶持,产业一定会更上一层。

电巢是电子工程师的孵化巢,拥有200万知识库,200+专家资源,共享实验室平台,2000+合作企业,旗下工程师社区(是上百万电子人信赖的技术交流和能力提升的平台, 电巢 服务于有创新有追求的工程师和积极寻求成长并坚信人才是核心竞争力的企业。返回搜狐,查看更多